加拿大央行对房市释放信号 房价降幅没达到预期

- 2023-10-27 11:36:03

- 来源:

- 编辑:佚名

- 0

- 0

加拿大央行说,高利率并没有像预期的那样使房价下降,因为加拿大的住房短缺使房价保持在高位。

周三,央行宣布将基准利率维持在5%不变。从2022年3月开始,央行开始连续快速加息,利率从0.25%升至5%,旨在控制通胀。在同一时期,全国各地的房价下跌了13%,考虑到借贷成本的急剧上升,这是一个温和的下跌。

加拿大银行的高级副总裁Carolyn Rogers周三在新闻发布会上谈到了央行决定不再进一步提高利率的原因,她表示:“通常情况下,房价会随着利率的上升而波动。在利率下降时,房价也会上涨一些;随着利率回升,房价也会回落。”

“我们没有看到预期中的房价下跌,”她继续说道,并补充说,加拿大的住房存在“结构性供应不足”,在这个问题得到解决之前,“利率本身并不能帮助我们回到住房负担能力的状况或解决方案。”

加拿大央行行长Tiff Macklem在同一场新闻发布会上说,房地产市场的结构性问题助长了高通胀,阻碍了央行为消费者价格增长降温的努力。

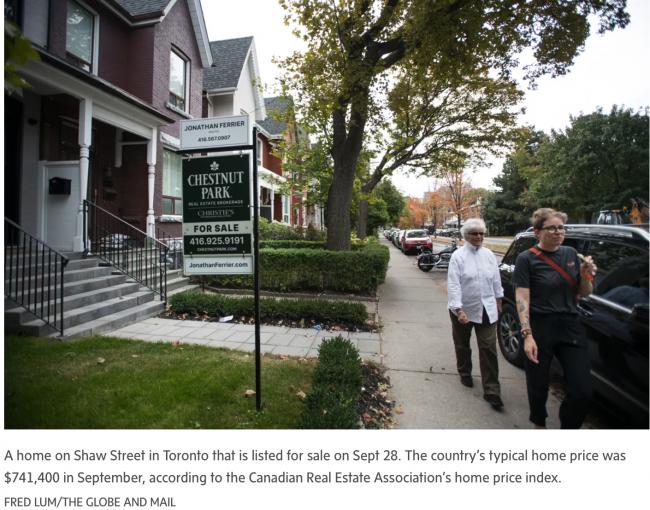

在加拿大央行去年开始加息后,加拿大全国的平均房价下跌了17%。但今年2月,在央行表示将暂停加息后,房价开始反弹,并持续了四个月。随后房价又开始下跌。根据加拿大房地产协会(Canadian Real Estate Association)的房价指数,加拿大9月份的平均房价为741,400元。

加拿大的平均月租金已经超过了2000元,多伦多和温哥华的平均房价超过了100万元。小城市的住房成本明显高于疫情爆发前,安大略省Guelph、Cambridge和Barrie等地的房价至少上涨了50%。

联邦政府已采取刺激措施建造更多住房。最近宣布了一项税收减免政策,旨在帮助开发商建造更多的租赁住房,并计划加强政府支持的房地产行业融资。安大略省政府还削减了新建出租房屋的税收。

Rogers认为政府的这些努力会起到一定作用,她说:“我们很高兴看到各级政府现在对这个问题的重视程度。”“如果我们能解决这种结构性失衡,那将有所帮助。这不仅有助于提高住房负担能力,也有助于缓解通胀压力。”

Rogers指出,央行的目标不是一定要达到特定的利率水平或抵押贷款利率。她说,重点是控制通货膨胀。

央行的利率决策直接影响浮动利率抵押贷款,随着每次利率上涨,这些贷款变得更加昂贵。然而,许多这类借款人并未面临更高的还款压力,因为大多数加拿大银行在这种情况下会自动延长这些贷款的分期偿还期限,以保持还款稳定。当这些借款人的贷款期满,必须恢复原始分期偿还期限时,他们最终将不得不支付更高的月供。

Rogers说,加拿大央行正密切关注抵押贷款续期周期。加拿大最大的三家银行披露,大约20%的住宅抵押贷款借款人的余额正在增长,因为他们的月供已无法支付所欠的全部利息。

来源链接:

-

https://www.theglobeandmail.com/business/article-bank-of-canada-says-it-is-not-seeing-the-decline-in-house-prices-it/

免责声明:本网发布新闻仅为传播即时消息为目的,不确保内容准确或真实性,文章也不代表本网立场。如文章有错误或版权问题,请联系我们修改或删除。联系邮箱:info@idomedia.ca

网友留言评论