加拿大银行业这轮裁员才开始!主要针对这些部门

- 2023-10-30 10:40:19

- 来源:

- 编辑:佚名

- 0

- 0

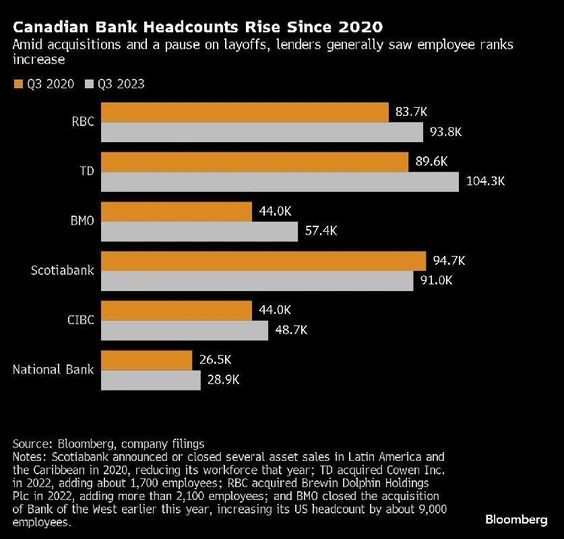

据彭博新闻报道,加拿大银行业在中断三年之后,重新开始裁员,贷款机构和投资银行迄今已裁员至少6000人。分析师预计,由于营收仍面临压力,未来还会有更多裁员。

丰业银行(Scotiabank)、加拿大皇家银行(RBC)和蒙特利尔银行(BMO)在过去几个月都公布了裁员2%到3%的计划,而规模较小的银行Desjardins Group和Canaccord Genuity Group Inc.也进行了裁员。

“这可能只是开始阶段,”Keefe, Bruyette & Woods的分析师Mike Rizvanovic说,“接下来将取决于经济是否复苏或陷入衰退。”

报道称,加拿大各银行正努力应对各种压力。与别国的银行业一样,存款成本大幅上升,新的抵押贷款增长放缓。资本市场业务也陷入了停滞。据彭博社(Bloomberg)收集的数据,今年在加拿大还没有完成一宗规模超过5亿元的首次公开募股(IPO)。

与此同时,信贷状况恶化,加上住房和商业地产面临压力,预计各大银行将在第四财季计提巨额贷款损失拨备。此外,监管机构可能还会要求银行持有的最低资本要求再次提高。

历史模式

华尔街的银行早在几个月前就开始裁员,有些裁员的幅度比加拿大还要大。

今年1月,高盛集团(Goldman Sachs Group Inc.)开始其规模最大的一轮裁员,裁减约3200个职位,相当于截至去年年底其员工总数的6.6%。彭博社今年5月报道称,摩根士丹利(Morgan Stanley)也在准备新一轮裁员,裁员人数约为3000人,约占其财富管理部门员工总数的5%,不包括财务顾问和其他人员。此前,该公司已在去年末裁员约2%。

花旗集团(Citigroup Inc.)首席财务官Mark Mason本月表示,今年迄今为止,花旗已裁减约7000个职位,占其员工人数24万人的不到3%,与加拿大迄今为止的裁员幅度较为一致。花旗在战略调整的同时也在准备继续裁员,不过没有透露具体数字。

与美国同行一样,加拿大的银行在疫情期间争夺技术和银行业人才。

皇家银行首席执行官Dave McKay在5月份告诉分析师:“老实说,我们多了数千人。”

分析师Rizvanovic表示,在一轮招聘之后,由于经济的高度不确定性,银行目前的人员流失率低于往常。

除加拿大帝国商业银行(CIBC)以外,加拿大六大银行第三季度的经营杠杆均为负,这意味着非利息支出的增长速度快于收入,在承诺2024年扭转这一局面之际,银行需要控制成本。

总部位于多伦多的招聘公司Vlaad & Co.总裁Bill Vlaad表示,最近的裁员标志着回归疫情前的长期模式,即在10月底之前裁员,以便在下一年度开始时降低成本基础。

他说:“每年10月15日到31日之间,我们都如坐针毡。焦虑不是空的,是有历史依据的。”

CIBC、多伦多道明银行(TD)和加拿大国家银行(National Bank of Canada)尚未公开宣布裁员,但分析师表示,它们可能也在考虑裁员,许多银行的裁员是不需要公开报告的小规模削减,是在幕后进行的。

DBRS Morningstar高级副总裁兼加拿大银行业务主管Carl De Souza表示:“银行目前面临着充满挑战的经营环境,贷款增长放缓,资本市场低迷,宏观经济不确定。我认为未来可能还会有更多的削减。”

De Souza说,一线柜台员工(tellers)面临风险,他指出,消费者现在大部分日常银行业务都是在网上进行的,银行网点现在转向为抵押贷款和财务规划提供建议。

Vlaad预计,这些银行不会“在运营策略上做出重大改变”,而是会对表现不佳的业务进行战略性削减。Canaccord Genuity就是这么做的,投行部门进行了大规模裁员,而相对稳定的财富管理部门却毫发无损。

Rizvanovic说,在资本市场部门和银行倾向于聘用顾问的领域,比如技术领域,可能会有针对性地裁员。

蒙特利尔银行(BMO)和丰业银行大幅裁员,并分别宣布相应的遣散费为1.62亿元和2.47亿元。Rizvanovic表示,由于加拿大金融业在生活成本危机中日益成为政治目标,其他银行可能会避免大型公告,以免引起股东和政府的担忧。

免责声明:本网发布新闻仅为传播即时消息为目的,不确保内容准确或真实性,文章也不代表本网立场。如文章有错误或版权问题,请联系我们修改或删除。联系邮箱:info@idomedia.ca

网友留言评论