麻烦大了,加拿大恐迎来破产潮 很多人现金不足

- 2022-10-04 10:41:39

- 来源:

- 编辑:佚名

- 0

- 0

《多伦多星报》日前发表长文,警告由于通货膨胀、加息和迫在眉睫的经济衰退,很多加拿大人现金不足,财务状况堪忧。大型银行正在为大流行后可能到来的破产潮做准备。

债务咨询公司Hoyes Michalos的联合创始人Doug Hoyes在描述加拿大人所背负的债务数额时,用“高得离谱”来形容。他深知情况的严重性。目前,消费者债台高筑、不堪重负已经达到疫情爆发以来的最高点,持牌破产受托人每天忙个不停。

利率上升,经济衰退迫在眉睫,通货膨胀正在推高日常用品的价格。食品杂货价格高得一些人被迫减少用餐次数。

经济学家认为,人们口袋里的钱越来越少,债务危机正在酝酿之中,一触即发。加拿大人现在的个人平均债务负担为21128元。这意味着加拿大人赚的每一块钱,要还1.81元的债。而且Hoyes认为,随着越来越多的加拿大人开始用信贷来支付必需品的开销,“情况只会变得更糟。”

人们纷纷申请提高信用额度,因此产生新的贷款,而通货膨胀又导致支出增加,如此恶性循环,加拿大的消费者债务总额已经攀升到5914亿元,这还不包括房贷。

根据消费者信用报告机构Equifax 最近的一份报告,与去年同期相比,今年第二季度的债务总额增加了2.32万亿,增幅超过8%。目前加拿大人的信用卡欠款位于2019年第四季度以来的最高水平。

全国各主要城市,消费者除房贷之外的人均债务负担,例如车贷和信用额度,都在攀升。这些数字是如此惊人,以至于加拿大的大银行都在为最坏的情况做准备——预留成百上千万的资金来应对即将发生的债务违约。

Equifax的报告发现消费者无法偿还债务的情形已升至疫情爆发以来的最高水平。采用债务重组(由破产受托人代表,向债权人提出一个较低的偿还方案)的消费者数量,比一年前增加了20.7%,占所有破产案例的76%。

不断攀升的债务水平是大流行时期的逆转。根据加拿大统计局的数据,疫情期间,由于政府的支持计划和非必要支出的放缓,汽车贷款和信贷额度等非抵押债务下降了创纪录的20.6亿元。

但现在,Hoyes预计,情况会越来越糟。房贷和生活成本持续上涨,人们已经勉力支撑了几个月,但随着时间推移,“越来越多的人已经到了崩溃的临界点。”

通货膨胀因素

通货膨胀略有降温,但这并不意味着商品价格正在下降。加拿大人的钱包越来越瘪,除了信贷,更多的人转向食品银行。统计数据显示,8月份的通货膨胀率为7%,比7月份的7.6%略微下降,这主要是由于汽油价格下降所致。

工资虽然整体在涨,但速度远远赶不上通货膨胀。这就意味着同样的钱买不到原先能够负担的生活必需品。

尽管8月份的整体通货膨胀率略低,但食品通胀率达到10.8%,食品杂货价格保持异常高位。加拿大统计局表示,这是自1981年8月以来价格涨幅最快的一次。你买同样的食物,现在要比一年前多付11%的钱。

高昂的生活成本意味着加拿大人在疫情期间还的债现在又回来了。人们正在借钱来应对通胀。Equifax Canada 的副总裁Rebecca Oakes说,现在申请新信用卡的人比正常情况下多,这是因为人们的信用评分较低,而其他信用卡的欠款又太多,所以要申请新卡来应付日常开销。

需求拉动竞争,贷方正在给出更高的信用额度。与去年同期相比,平均信用额度增加了1200元。

整体上,新信用卡的平均消费限额超过了5800元,是过去7年以来最高的。信用卡需求的增加又反过来推高财务压力。在信用评分较低的人群中,信用卡欠款比去年同期增加了16.2%。

利率压力

加拿大的债务问题不仅限于信用卡。许多房主已经承担了大笔抵押贷款,但现在因为持续加息,房贷象吹气球一样地涨。为了降通胀,自三月以来,加拿大央行已经加息五次。关键贷款利率目前为3.25%,比今年年初高了0.25%。

罗森博格研究公司(Rosenberg Research) 的经济学家 Julia Wendling 表示,更高的利率意味着房主需要将更多的现金用于还贷,从而导致消费支出下降。

Wendling说,罗森博格研究公司呼吁在下一次加拿大央行10月会议之后暂停加息。房市“已经摇摇欲坠”,而且这种情况会持续,并最终让央行意识到,由于沉重的债务负担,“加拿大的经济支撑不起更高的利率了”。

其他经济学家也和Wendling有同样的担忧。BMO金融集团的首席经济学家Douglas Porter说,“我们正面临1990年代中期以来最快的年内利率上调。” 再涨下去意味着加拿大会看到自80年代初以来没有过的加息幅度。

加息前房地产市场因为疫情导致的繁荣是债务水平上升的推手之一,这主要是因为加拿大抵押贷款的规模。

Porter说,这有利有弊。好处是绑定了资产的抵押贷款更健康,坏处是贷款太高了,在收入中的占比目前处于历史最高水平。

加拿大政策中心高级经济学家David Macdonald告诉《星报》记者,加息的风险是长期的。如果央行继续提升利率,更多的人会在续签贷款合同时面临额外的压力。目前受影响最大的是那些持有浮动利率的债务人,以及正在续签贷款合同的人。

虽然不太可能有大量房主因为贷款压力而失去自己的房子,更多的情况是很多人会“因房致贫”,把大量的钱用于支付贷款利息,成为真正的房奴。

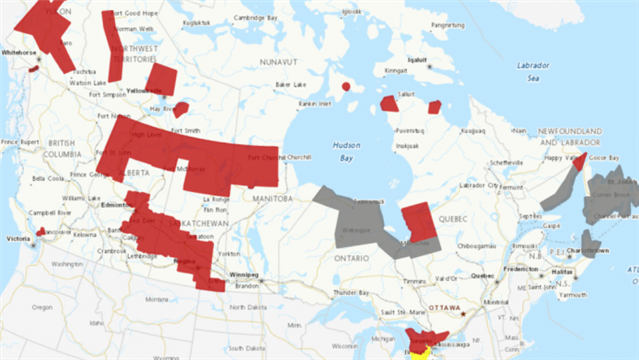

按年龄划分的平均债务。46 至 55 岁的加拿大人的债务(不包括房贷)水平最高。

衰退问题

目前还不确定2007 年以来的第一次经济衰退将对国家造成什么样的影响,但在高生活成本和升息的夹击下,情况绝不容乐观。

罗森博格研究公司的Wendling表示,鉴于央行的加息力度,经济衰退是“板上钉钉”的。可以花的钱越来越少,人们就会优先保证必需的开支,消费降级又会反过来拉低加拿大的GDP。

“我们认为,GDP的收缩幅度将远远大于人们的预期。”GDP下降表明经济活动减少。如果这种情况持续两个季度或更久,从技术上讲,国家经济就进入衰退。如果今年第三、四季度GDP都下降,衰退最早可能在今年年底发生。

虽然有些人认为经济衰退可能是温和的,但BMO的 Porter认为,现在言之过早。 谁也不能断言“经济衰退不会向更深层次发展。”他说,“还有其他风险可能导致失业或者进一步加息,而家庭债务情况使我们难以抵御这些风险。”

尽管一些经济学家认为加息会导致衰退,但加拿大央行一直认为高通货膨胀证明了继续加息是合理的。央行在9月宣布加息时表示,“管理委员会仍然坚定地致力于稳定物价,并且继续采取必要行动,以实现2%的通胀目标。”

理想的模式是,加息会导致借贷成本高涨,让消费者在价格面前望而却步,从而减少支出,商品价格会因此降低,最终平抑通胀。但现在,经济衰退眼看着就要杀到,企业要省钱,必然导致失业率提高。一旦失业,还贷就更没指望了。

总之,就像Hoyes的一句话总结:“我们麻烦大了。”

免责声明:本网发布新闻仅为传播即时消息为目的,不确保内容准确或真实性,文章也不代表本网立场。如文章有错误或版权问题,请联系我们修改或删除。联系邮箱:info@idomedia.ca

网友留言评论